2020-07-18

正文共5031字,预计阅读时间13分钟

7月以来,中国股市坐上了过山车。

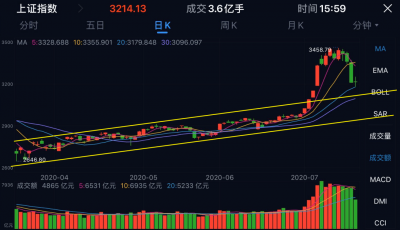

A股倒V行情回顾

回望两周来大盘近乎倒V型的形态,7月6日和7月16日两根几乎同样长短的大阳大阴线,让人不免有种“一月分四季,十日不同天”的感慨。

不过,虽然券商股本周跌幅巨大,但北上资本本周却逆市净看涨券商股36.29亿元,大部分券商股都获得了北上资本的加仓,超三分之一的个股获得超亿元的增持。

其中净看涨华泰证券5.87亿元,为本周净看涨最多的券商股,持股由上周末的2.62亿股增至2.88亿股,创历史新高,在周四的暴跌中,大举逆市加仓1550万股。 本周北上资本券商股买卖情况(图源:新浪财经)

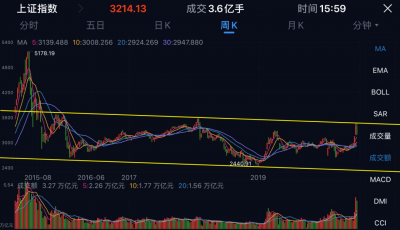

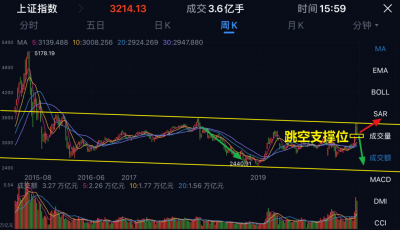

北上资本本周斥资3.79亿元增持国海证券6341万股,持股由上周末5354万股猛增至1.17亿股,创历史新高,增仓幅度高达逾118%,是本周增仓幅度最大的券商股,其中在周四大盘暴跌时,逆市加仓逾6411万股。 第一创业、中信证券、太平洋、东方证券等16只券商股本周也获得北上资本超亿元的净看涨,仅东方财富、红塔证券、光大证券、天风证券4股被净看跌超亿元。 本周A股为何大跌? 因为从长期来看,A股的牛市还未开始,目前仍处在慢熊的通道之中,本周的大跌不过是在通道上沿被压回来罢了。

在经历了7月初的疯涨后,如果上周股市继续上涨,那关键点位动量线后,中国股市将再度迎来一个疯牛局面,这是所有人都不愿看到的。 于是我们看到,上周包括中国人保、 社保基金、汇金公司,甚至 国家集成电路产业投资基金在内的“国家队”纷纷 出手大举 减持。

乾明资产总经理李昊庭指出,市场前期上涨得过快过高,暴富心态的弥漫使得社会资本有脱实向虚的隐忧,这与经济的实际情况、未来前景脱离太大,与“金融服务实体”的政策方针也不相符。近期监管层从不同层面,出台了包括打压配资等措施,均发出了抑制市场非理性炒作的信号。 交通银行股价走势图(图源:腾讯自选股)

此外,A股从3月下旬开始出现慢牛行情,而7月市场持续火热的重要驱动力为持续入场的增量资本,但增量资本本身存在较大不确定性。

私募排排网未来星基金经理夏风光也持有类似观点。他认为,当前市场的估值处于历史上的高位,短期的涨跌更多是受到情绪面的推动。从7月16日的走势看,中芯国际的上市和贵州茅台的大跌是市场疲软的关键因素。即使是金融行业出现一度的拉升,但对市场的人气帮助不大。

对于市场的突然变化,不少投资者认为主因在于前期市场上涨过快。

星石投资首席研究官方磊也表示:“由于市场前期涨幅较大,上涨的速度也很快,所以市场的短期波动加大也在预料之中。”

在方磊看来,投资者仍存在两方面的担忧,一是经济总量修复至准常态,市场对于未来逆周期调节政策的持续性出现一定的担忧;二是经济修复呈现“供给强、需求弱”的格局,前期快速上涨的过程中市场对于经济修复的预期比较满意,此次数据结构上略不及市场预期。

按照平安基金方面分析,下跌原因还包括:“7月16日公布的上半年宏观数据较好,二季度增速达到3.2%,明显好于之前市场的一致预期,引发政策边际收紧的担忧。同时,中美关系出现较多扰动”。有消息称美国政府正在考虑禁止中共党员及其家属前往美国。

深圳前海龙门资产管理有限公司董事长兼总经理李映宏则表示,前期大盘走势太过疯狂,短期内涨幅过大、涨得太急。在这样的前提下,外部环境一旦出现风吹草动,如传言中的美国将限制中方特定群体签证、对股王贵州茅台一些质疑的声音等,都会对大盘产生“惊弓之鸟”的效应,导致其报复性杀跌。 A股行情将如何发展? 对于中国股市接下来的行情,大多数分析人士表示,大盘走势一波三折,但总体趋势是向上的,即使7月16日的大跌,也没有改变这一趋势。目前这个阶段,是“牛回头”,而非“牛吃草”。

“在本周股市急跌的过程中,一个来自于经济基础分析复苏的强势信号被投资者忽视。而当恐慌情绪发泄之后,这一扎实的基础分析正面信号还是会得到理性投资人的认同。”面对市场连日的调整,杭州某券商投资顾问称,“昨日统计局公布上半年宏观数据,二季度GDP增速达到3.2%,明显好于此前市场预期。商务部新闻发言人高峰也表示,二季度我国实际使用外资同比增长8.4%,较一季度(下降10.8%)回升明显。”换言之,基础分析并不支撑股市发生连续的暴跌。 在金百临咨询分析师秦洪看来,当前A股市场的急跌,既不是金融政策的转向,也不是国家产业政策以及关于证券市场的政策调整,而只是因为市场短线涨幅过大、浮筹太多,最终引发踩踏式的急跌。 在经历了16日的大跌后,国家有关部门也迅速出手,稳定股市情绪,并放开政策加大市场资本流入。

7月17日,四大证券报纷纷在头版发文力挺股市。中证报:当下调整或是“黄金坑”;上证报:千亿资本正等着开仓;证券时报:基础分析不支持A股持续大跌;证券日报:短期大跌不改中长期趋势。 上周,包括深圳、杭州、宁波在内的多个城市收紧楼市调控,严防资本进入楼市。

值得注意的是,周五收盘之后,银保监会发布《关于优化保险公司权益类资产配置监管有关事项的通知》, 《通知》发布后,保险公司的自主运作空间将得以加大,配置权益类资产的弹性和灵活性不断增强,最高可占到上季末总资产的45%,中国人寿、太保寿险、泰康人寿、新华人寿、人保财险、太平财险等行业大中型公司投资权益类资产的比例上限由原来的30%提高到35%。

《通知》主要内容如下: 一是设置差异化的权益类资产投资监管比例。根据保险公司偿付能力充足率、资产负债管理能力及风险状况等指标,明确八档权益类资产监管比例,最高可到占上季末总资产的45%。主要考虑是通过设置差异化监管比例,赋予公司更多自主投资权,提高监管政策的精准性和针对性。

二是强化对重点公司的监管。明确规定偿付能力充足率不足100%的保险公司,不得新增权益类资产投资,责任准备金覆盖率不足100%的人身险公司、资本运用出现重大风险事件、资产负债管理能力较弱且匹配状况较差、受到处罚的保险公司,权益类资产监管比例不得超过15%。由于各类被动原因造成超过监管比例的保险公司,应当及时报告并提交切实可行的整改方案,并在6个月内整改到位,如价格变化较大或有可能引发较大风险时,可申请延长调整时间。

一是设置差异化的权益类资产投资监管比例。根据保险公司偿付能力充足率、资产负债管理能力及风险状况等指标,明确八档权益类资产监管比例,最高可到占上季末总资产的45%。主要考虑是通过设置差异化监管比例,赋予公司更多自主投资权,提高监管政策的精准性和针对性。

二是强化对重点公司的监管。明确规定偿付能力充足率不足100%的保险公司,不得新增权益类资产投资,责任准备金覆盖率不足100%的人身险公司、资本运用出现重大风险事件、资产负债管理能力较弱且匹配状况较差、受到处罚的保险公司,权益类资产监管比例不得超过15%。由于各类被动原因造成超过监管比例的保险公司,应当及时报告并提交切实可行的整改方案,并在6个月内整改到位,如价格变化较大或有可能引发较大风险时,可申请延长调整时间。

三是增加集中度风险监管指标。针对以往出现的盲目投资、投资冲动带来的过度投资、频繁举牌等不理性行为,在现有集中度指标基础上,进一步规定保险公司投资单一上市公司股票的股份总数,不得超过该上市公司总股本的10%,银保监会另有规定或经银保监会批准的除外。通过增加集中度监管指标,进一步分散类别和品种交易危机。

四是引导保险公司开展审慎投资和稳健投资。要求保险公司应当坚持价值投资、长期投资和审慎投资原则,健全绩效考核指标体系;规定保险公司应当根据上市和非上市权益类资产风险特征,制定不同配置策略,强化投资能力建设,重点配置资金量级较强、业绩较好、分红稳定的品种;规定保险公司应当设置专门岗位,配备专职人员,切实加强投后管理;规定保险公司应当严格遵守资产分类的监管要求,按照不同类别资产的风险因子,准确计算偿付能力充足率。

7月下旬即将召开的政治局会议,将对政策进行定调,上投摩根判断政策大概率仍将以维持稳定为主,可能趋向中性,但难以转向收紧,多个行业和优质个股估值已经难言便宜,因此短期内市场的震荡调整亦难以避免。 责任编辑:

2022-07-08

2022-07-08

2022-07-07

2022-07-07

2022-07-07

2022-07-06

2022-07-06

2022-07-06